(Vibiznews – Economy & Business) Pengumuman dari AS akan menjadi sorotan utama pada hari Rabu, diikuti oleh Jepang, negara-negara Nordik, dan Inggris keesokan harinya—mencakup setengah dari 10 mata uang yang paling banyak diperdagangkan di dunia.

Peristiwa ini akan menarik perhatian besar di kalangan investor yang bersiap menghadapi minggu terakhir kebijakan moneter besar pada 2024. Hingga akhir Jumat, setidaknya 22 bank sentral yang mewakili dua perlima ekonomi global akan menetapkan biaya pinjaman mereka.

Probabilitas Pemangkasan Suku Bunga Tetap Tinggi

Meskipun ada ketidakpastian mengenai inflasi, pasar menempatkan probabilitas hampir 100% bahwa Komite Pasar Terbuka Federal (FOMC) akan menurunkan suku bunga kebijakan sebesar 25 basis poin lagi pada 18 Desember. Mengingat Powell tidak ingin mengecewakan pasar dan memicu resesi, FOMC kemungkinan besar akan memenuhi ekspektasi pasar.

The Fed diharapkan untuk memangkas suku bunga sebesar 25bp lagi pada tanggal 18 Desember. Hal ini melanjutkan langkahnya menggeser kebijakan dari wilayah restriktif ke netral. Namun, dengan inflasi yang tetap tinggi dan Presiden terpilih Trump yang ingin memperkuat pertumbuhan ekonomi AS, The Fed diperkirakan akan memberikan sinyal kebijakan pelonggaran yang lebih hati-hati untuk 2025.

Kebijakan Fed dan Inflasi yang Masih Tinggi

Kebijakan penurunan suku bunga bertujuan untuk mendukung pertumbuhan ekonomi, tetapi inflasi yang tetap tinggi menjadi tantangan utama. Langkah perlahan menuju kebijakan netral menunjukkan kehati-hatian The Fed untuk mencegah inflasi lepas kendali, terutama dengan tekanan tarif potensial dari kebijakan Trump.

Setelah menurunkan Federal Funds Rate sebesar 50 basis poin yang tak terduga pada September lalu, dan tambahan 25 basis poin bulan lalu, bank sentral AS menghadapi data inflasi yang jauh dari menggembirakan.

Data Indeks Harga Konsumen (CPI) yang dirilis oleh Biro Statistik Tenaga Kerja AS pada Rabu menunjukkan bahwa inflasi tahunan meningkat menjadi 2,7% pada November dari 2,4% pada September dan 2,6% pada Oktober. Sementara angka utama terus meningkat, inflasi inti CPI (yang tidak memasukkan makanan dan energi) tetap bertahan di 3,3% selama tiga bulan berturut-turut. Inflasi inti sebelumnya berjalan pada laju tahunan 3,2% pada Juli dan Agustus. Target Fed adalah 2%.

Detail Angka Inflasi: Kenaikan Biaya Hidup yang Tidak Merata

Biaya tempat tinggal (sewa), yang menjadi komponen utama inflasi dalam beberapa bulan terakhir, melambat dari 0,4% per bulan pada Oktober menjadi 0,3% pada November. Namun, rincian angka CPI menunjukkan bahwa kebutuhan pokok yang menghabiskan sebagian besar pengeluaran pekerja berpenghasilan rendah dan menengah mengalami kenaikan paling signifikan. Inflasi pada kategori “makanan di rumah” (belanjaan) melonjak dari 0,1% pada Oktober menjadi 0,5% pada November. “Empat dari enam indeks kelompok makanan utama di toko bahan makanan naik pada November,” menurut laporan BLS, dengan indeks harga telur melonjak 8,2% hanya dalam satu bulan.

Tidak ada kabar baik dari Indeks Harga Produsen (PPI) yang dirilis pada Kamis. Inflasi tahunan PPI bertahan di 3,4% untuk bulan kedua berturut-turut, meningkat dari 3,2% pada September, mencatat kenaikan harga tercepat sejak Februari 2023. Secara bulanan, tingkat inflasi adalah 0,4% bulan lalu, naik dari revisi ke atas sebesar 0,3% pada Oktober.

Dampak Kebijakan Trump dan Tantangan Fed

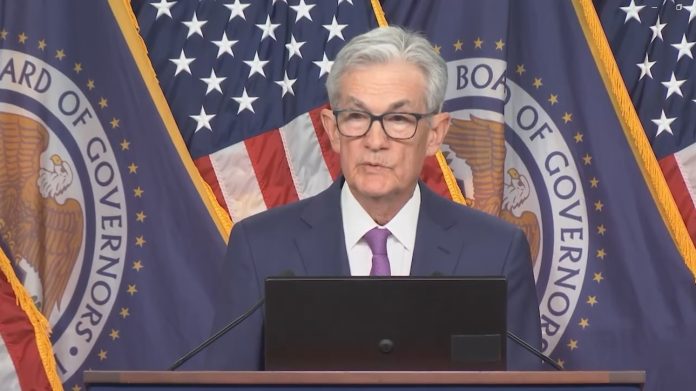

Meskipun sering menyatakan netralitas politik, Ketua Federal Reserve Jerome Powell dan koleganya tentu menyadari bahwa kenaikan tarif impor yang diusulkan oleh Presiden terpilih Donald Trump akan meningkatkan tekanan inflasi lebih lanjut, bahkan jika tarif hanya sebagian diterapkan. Akankah kekhawatiran ini membuat pembuat kebijakan menunda pemangkasan suku bunga selanjutnya hingga dampak kebijakan Trump menjadi lebih jelas?

Tampaknya tidak. Meski tampaknya tidak logis, Powell kemungkinan akan menyimpulkan bahwa antisipasi langkah tersebut akan menunjukkan keterlibatan Fed dalam politik. Dampak Kebijakan Trump yang pro-bisnis, seperti pemotongan pajak, dapat memberikan dorongan jangka pendek pada pertumbuhan ekonomi. Namun, risiko inflasi akibat tarif impor dan kenaikan biaya tenaga kerja bisa menjadi hambatan pada 2025. Kebijakan perdagangan proteksionis dapat memperburuk ketidakseimbangan pasar global, yang perlu diperhatikan oleh investor.

Alasan Powell untuk Mengabaikan Inflasi yang Meningkat

- “Inflasi Bergelombang”

Fed sering menyebut inflasi akan “bergelombang” dalam perjalanan menuju target 2%. Namun, apakah inflasi yang bertahan pada level tinggi, bahkan meningkat, masih bisa dianggap sebagai proses yang “bergelombang”? Konferensi pers Powell pasca-FOMC kemungkinan tidak akan memberikan jawaban yang meyakinkan. - Data Klaim Pengangguran

Setelah tujuh minggu berturut-turut penurunan klaim pengangguran awal, angkanya melonjak menjadi 242.000 minggu lalu, mendekati level pada minggu 12 Oktober. Jika Powell menyebutkan ini sebagai alasan pemangkasan, ia perlu diingatkan bahwa tren klaim pengangguran sebenarnya menurun setelah lonjakan awal Oktober. - Kemampuan Fed untuk Membalikkan Kebijakan

Powell sering menyatakan bahwa Fed memiliki alat untuk mengubah kebijakan jika inflasi terlalu tinggi. Namun, sejarah menunjukkan bahwa kenaikan suku bunga tajam untuk melawan inflasi yang sangat tinggi pada akhir 1970-an menyebabkan resesi menyakitkan pada 1981-1982.

Dilema Besar di Depan FOMC

FOMC menghadapi keputusan besar pada 17-18 Desember. Mereka dapat menghentikan pemangkasan suku bunga dan menyebabkan koreksi signifikan di pasar ekuitas yang bergantung pada dukungan Fed. Atau, mereka dapat memenuhi ekspektasi pasar dengan memangkas suku bunga 25 basis poin lagi, yang berisiko mendorong inflasi dan pasar saham ke level lebih tinggi.

Keputusan ini akan menentukan arah kebijakan moneter AS dan dampaknya terhadap ekonomi domestik maupun global.

Dampak pada Pasar Valuta Asing

Tren dolar yang tetap kuat memberikan peluang bagi investor yang mempertahankan eksposur terhadap mata uang AS. Namun, penguatan dolar bisa menjadi ancaman bagi pasar negara berkembang dengan utang dolar yang tinggi.