(Vibiznews – Economy & Business) – Perekonomian Indonesia tetap tumbuh stabil hal ini dapat dilihat dari likuiditas perekonomian yang baik atau uang beredar Juni 2024.

Likuiditas perekonomian atau uang beredar dalam arti luas (M2) pada Juni 2024 tumbuh lebih tinggi.

Posisi M2 pada Juni 2024 tercatat sebesar Rp9.026,2 triliun atau tumbuh sebesar 7,8% (yoy). Angka ini lebih tinggi dibandingkan pertumbuhan pada bulan sebelumnya sebesar 7,6% (yoy). Perkembangan tersebut terutama didorong oleh pertumbuhan uang beredar sempit (M1) sebesar 7,0% (yoy) dan uang kuasi sebesar 7,7% (yoy).

Faktor-faktor yang memengaruhi uang beredar

Berdasarkan faktor yang memengaruhinya, perkembangan M2 pada Juni 2024 terutama dipengaruhi oleh perkembangan penyaluran kredit dan aktiva luar negeri bersih.

Penyaluran kredit[1] pada Juni 2024 tumbuh sebesar 11,5 % (yoy), relatif stabil dibanding bulan sebelumnya 11,4% (yoy) pada bulan sebelumnya.

[1] Kredit yang diberikan hanya dalam bentuk Pinjaman (Loans), dan tidak termasuk instrumen keuangan yang dipersamakan dengan pinjaman. Seperti surat berharga (Debt Securities), tagihan akseptasi (Banker’s Acceptances), dan Tagihan Repo.

Selain itu, kredit yang diberikan tidak termasuk kredit yang diberikan oleh kantor Bank Umum yang berkedudukan di Luar Negeri. Dan kredit yang disalurkan kepada Pemerintah Pusat dan Bukan Penduduk.

Aktiva luar negeri bersih pada Juni tumbuh sebesar 3,1% (yoy), meningkat dibandingkan pertumbuhan Mei 2024 sebesar 0,6% (yoy).

Sementara itu, tagihan bersih kepada Pemerintah Pusat tumbuh sebesar 14,0% (yoy) pada Juni 2024, setelah tumbuh sebesar 22,7% (yoy) pada Mei 2024.

Perkembangan Dana Pihak Ketiga (DPK)

Perkembangan DPK pada Juni 2024 tercatat Rp 8.448,1 triliun atau tumbuh sebesar 8,3% (yoy), setelah bulan sebelumnya tumbuh sebesar 8,5% (yoy) (Tabel 3).

Perkembangan DPK dipengaruhi oleh pertumbuhan DPK Korporasi (20,7%,yoy) dan Perorangan (1,7%, yoy)(Tabel 4).

Pada Juni 2024, giro tumbuh 12,7%(yoy), setelah bulan sebelumnya tumbuh 14,7% (yoy). Di sisi lain, tabungan tumbuh sebesar 5,7 % (yoy), meningkat dibandingkan bulan sebelumnya yang tumbuh 5,0% (yoy).

Demikian juga, simpanan berjangka tumbuh 7,3% (yoy), meningkat dibandingkan pertumbuhan sebesar 6,9% (yoy) pada Mei 2024.

Perkembangan Kredit

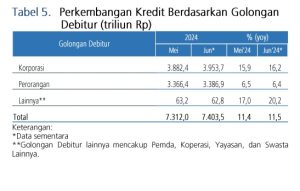

Kredit yang disalurkan oleh perbankan pada Juni 2024 tetap tumbuh tinggi. Penyaluran kredit pada Juni 2024 tercatat sebesar Rp 7.403,5 triliun, atau tumbuh sebesar 11,5% (yoy). Angka ini relatif stabil dibandingkan pertumbuhan bulan sebelumnya sebesar 11,4% (yoy).

Perkembangan tersebut terutama didorong oleh pertumbuhan penyaluran kredit pada debitur korporasi (16,2%, yoy) dan kredit perorangan (6,4%, yoy) (Tabel 5)

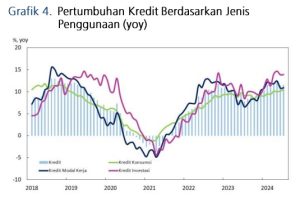

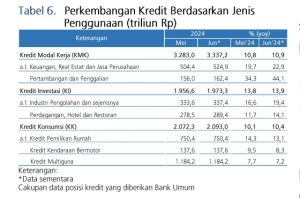

Berdasarkan jenis penggunaan, perkembangan penyaluran kredit pada Juni 2024, disebabkan oleh perkembangan Kredit Modal Kerja, Kredit Investasi dan Kredit Konsumsi (Grafik 4)

Kredit Modal Kerja (KMK) pada Juni 2024 tumbuh 10,9% (yoy), relatif stabil dibandingkan pertumbuhan Mei 2024 10,8% (yoy).

Perkembangan KMK bersumber dari sektor Perdagangan, Hotel dan Restoran, serta sektor Keuangan, Real Estat dan Jasa Perusahaan. (Tabel 6).

Kredit Investasi (KI) pada Juni 2024 tumbuh 13,9% (yoy), relatif stabil dibandingkan bulan sebelumnya yang tumbuh sebesar 13,8% (yoy). Terutama bersumber dari Sektor Industri Pengolahan dan sejenisnya, serta sektor Perdagangan, Hotel dan Restoran.

Sementara itu, Kredit Konsumsi (KK) tumbuh 10,4% (yoy) pada Juni 2024, lebih tinggi dibandingkan pertumbuhan pada bulan Mei 2024 sebesar 10,1% (yoy). Terutama didorong oleh Kredit Pemilikan Rumah (KPR), Kredit Kendaraan Bermotor (KKB) dan Kredit Multi Guna.

Penyaluran Kredit Properti tumbuh sebesar 8,8% (yoy), relatif stabil dibandingkan pertumbuhan bulan sebelumnya. Terutama berasal dari Kredit KPR dan KPA yang tumbuh sebesar 14,3 % (yoy) serta Kredit Real Estate sebesar 11,8% (yoy).

Sementara itu, kredit konstruksi pada Juni 2024 terkontraksi sebesar 1,09% (yoy), setelah pada Mei 2024 terkontraksi sebesar 1,1% (yoy).

Penyaluran Kredit kepada UMKM pada Juni 2024 tumbuh sebesar 6,7% (yoy), setelah tumbuh sebesar 7,3% pada bulan sebelumnya. Pertumbuhan penyaluran kredit UMKM terutama pada skala mikro (9,9% yoy).

Berdasarkan jenis penggunaan, pertumbuhan kredit UMKM pada Junii 2024 dipengaruhi oleh Kredit Investasi (17,6% yoy) dan Kredit Modal Kerja (3,6% yoy).

Suku Bunga Simpanan dan Kredit

Pada Juni 2024, suku bunga kredit relatif stabil, sementara suku bunga simpanan terlihat meningkat. Rata-rata tertimbang suku bunga kredit pada Juni 2024 sebesar 9,25%, relatif stabil dibandingkan bulan sebelumnya.

Sementara itu, suku bunga simpanan berjangka meningkat pada tenor 1 bulan, 3 bulan dan 24 bulan. Yang masing-masing sebesar 4,68%, 5,34% dan 4,20% pada Juni 2024. Setelah pada Mei 2024, masing-masing tercatat sebesar 4,64%, 5,31% dan 4,10%.

Di sisi lain suku bunga simpanan berjangka tenor 6 bulan dan 12 bulan pada Juni 2024 sebesar 5,47% dan 5,87%. Angka ini lebih rendah dibandingkan bulan sebelumnya sebesar 5,69% dan 5,91%.

Analis Vibiz Research Center melihat bahwa perkembangan penyaluran kredit dan peningkatan aktiva luar negeri bersih menopang tingginya uang beredar pada Juni 2024.

Berdasarkan data Bank Indonesia, pertumbuhan kredit pada triwulan II 2024 tetap tinggi sebesar 12,36% (yoy) didorong oleh kuatnya sisi penawaran dan permintaan.

Dari sisi penawaran, minat penyaluran kredit terjaga didukung oleh pertumbuhan DPK triwulan II 2024 yang kuat sebesar 8,45% (yoy). Lalu berlanjutnya strategi realokasi alat likuid ke kredit oleh perbankan, serta dukungan Kebijakan Insentif Likuiditas Makroprudensial (KLM) Bank Indonesia.

Dari sisi permintaan, pertumbuhan kredit dipengaruhi oleh permintaan dari korporasi sejalan dengan kinerja penjualan yang tetap tinggi dan kemampuan bayar yang tetap kuat.

Berdasarkan kelompok penggunaan, pertumbuhan kredit ditopang oleh kredit investasi, kredit modal kerja, dan kredit konsumsi. Yang masing-masing tumbuh sebesar 15,09% (yoy), 11,68% (yoy), dan 10,80% (yoy) pada triwulan II 2024.

Dan angka ini lebih tinggi dari pertumbuhan kredit investasi, kredit modal kerja, dan kredit konsumsi, yang masing-masing tumbuh sebesar 14,80% (yoy), 11,59% (yoy), dan 10,47% (yoy) pada Mei 2024.

Belinda Kosasih/ Partner of Banking Business Services/Vibiz Consulting