(Vibiznews – Bonds & Mutual Fund) – Era pemangkasan suku bunga baru, dimulai saat BI memangkas suku bunga acuannya sebesar 25 bps menjadi 6,00% pada 18 September 2024. SedangkanThe Fed menurunkan 50 bps menjadi di kisaran 4,75-5,0% pada saat yang hampir bersamaan.

Latar belakang keuntungan berinvestasi di Pasar Surat Utang

Penurunan suku bunga acuan BI ( BI-Rate) ini tentunya memberikan ruang bagi penurunan yield SUN, yang berimbas pada peningkatan harganya. Yield yang lebih rendah menjadikan risiko default menurun, sehingga daya tarik pasar surat utang pun akan meningkat.

Dengan selisih imbal hasil SUN dan US Treasury yang sudah membaik. Serta kemungkinan penurunan lebih lanjut pada imbal hasil US Treasury jangka pendek, SUN akan tetap menarik bagi investor asing.

Kenapa?

Karena ruang penguatan bagi instrumen surat utang di Indonesia makin lebar tahun ini, setelah Bank Indonesia dan The Fed resmi memangkas suku bunga acuan masing-masing. Arus masuk investor asing pun akan berpotensi kembali deras.

Penurunan BI-Rate ini memberikan alasan bagi investor untuk beralih dari instrumen pasar uang ke surat utang. Sehingga berpotensi mendorong penguatan harga dan penurunan yield. Di sisi lain, penurunan suku bunga BI juga akan mengurangi biaya pinjaman dan meningkatkan likuiditas di pasar.

Perlu diketahui, tambahan likuiditas ini dapat meningkatkan aktivitas transaksi di pasar surat utang sehingga makin meningkatkan daya tarik instrumen ini.

Sementara itu, keputusan bank sentral Amerika Serikat atau The Fed untuk memangkas Fed Fund Rate hingga 50 bps menjadi di kisaran 4,75% hingga 5,00% juga berpotensi memengaruhi aliran modal global.

Meningkatnya Aliran Modal Asing ke Indonesia

Investor internasional akan mencari obligasi dengan imbal hasil yang lebih tinggi di pasar negara berkembang, termasuk Indonesia.

Yield US Treasury yang turun akibat pemangkasan suku bunga The Fed membuat spread antara yield SUN dan US Treasury lebih menarik bagi investor global. Hal ini mendorong masuknya aliran modal asing ke SUN, yang juga menekan yield SUN lebih rendah karena permintaan meningkat.

Di sisi lain, dengan suku bunga The Fed lebih rendah, nilai tukar rupiah cenderung akan menguat atau stabil karena arus masuk modal asing meningkat. Hal ini menambah daya tarik SUN bagi investor asing, karena risiko kurs lebih rendah, yang selanjutnya menekan yield SUN makin rendah.

Menurut Analis Vibiz Research Center, investor dapat memanfaatkan keuntungan investasi surat utang terutama di seri-seri obligasi acuan (benchmark), maupun investasi di Surat Berharga Negara (SBN) ritel. Karena yield atau kupon yang ditawarkan tidak kalah menarik, karena kupon yang ditawarkan masih lebih tinggi.

Grafik US Treasury Tenor 10 tahun

Dari grafik di atas, terlihat bahwa yield UST tenor 10 tahun mengalami tren penurunan, pada tgl 18 Oktober 2024 yield UST mencapai angka 4.093%, sebelumnya pada tgl 29 Mei 2024 sempat mencapai yield 4,622%

Grafik SUN Tenor 10 tahun

Berdasarkan grafik SUN tenor 10 tahun di atas maka yield SUN tenor 10 tahun juga mengalami penurunan. Dari data di atas maka tgl 18 Oktober 2024 yield SUN tenor 10 tahun sebesar 6,651%. Sementara sebelumnya tgl 30 April 2024 yield SUN tenor 10 tahun sempat mencapai 7,260%.

Dari kedua grafik di atas Yield baik UST Tenor 10 tahun dan SUN tenor 10 tahun mengalami penurunan. Yaitu sejak BI-Rate dan FFR Rate diturunkan pada tanggal 18 September 2024.

Namun sesudah itu dari kedua grafik tersebut terlihat bahwa yield UST maupun SUN terlihat mengalami kenaikan dalam kurun waktu 3 minggu. Hal ini disebabkan karena meningkatnya tensi geopolitik di Timur Tengah.

Seiring dengan itu, indeks obligasi komposit Indonesia atau Indonesia Composite Bond Index (ICBI) per 17 Oktober 2024 kembali melemah 0,02% ke level 394,43. ICBI tercatat sudah mencetak return 7,60% secara tahunan atau year-on-year (YoY) dan 5,20% sepanjang tahun berjalan 2024 atau year-to-date (YtD).

Vice President Credit Analyst Fixed Income Research Mandiri Sekuritas Teddy Hariyanto mengatakan bahwa turunnya FFR sebesar 50 bps menjadikan spread atau selisih antara yield SUN dan US Treasury seri acuan kian melebar menjadi sekitar 280- 296 bps pada September 2024 ini. “Ini menjadi menarik bagi investor asing untuk masuk ke Indonesia lagi,” katanya, Kepada media (sumber: Bisnis Indonesia,Kamis (19/9).

Grafik Aliran Modal Asing Melalui SBN dan SBRI Periode Januari – 19 Oktober 2024

Dari grafik di atas Investor asing memang tercatat sudah kembali bergeliat memasuki pasar surat utang Indonesia, setidaknya sejak Mei 2024. Namun, investor asing baru mencatatkan posisi net buy secara YtD sejak Agustus 2024.

Sepanjang September 2024, posisi net buy asing pun menebal menjadi Rp11,25 triliun YtD per Rabu (18/9). Dan dari grafik di atas maka terlihat semenjak penurunan BI-Rate pada 18 September 2024 sampai 18 Oktober 2024 terjadi peningkatan aliran modal asing pada SBN dan SRBI.

Meski begitu, porsi kepemilikan investor asing terhadap total outstanding surat berharga negara (SBN) Indonesia, mencakup SUN dan sukuk negara, masih di level 14,55%.

Ini masih lebih rendah dibanding posisi mereka per akhir 2023 lalu yang sebesar 14,94%, apalagi jika dibandingkan dengan kondisi sebelum pandemi atau 2019 yang mencapai 38,57%.

Menurut Analis Vibiz Research Center, pelaku pasar surat utang selama ini sudah memperkirakan akan adanya penurunan suku bunga ini, sehingga pasar sudah bereaksi lebih dahulu. Meskipun demikian, potensi penguatan lanjutan di masa mendatang masih sangat terbuka.

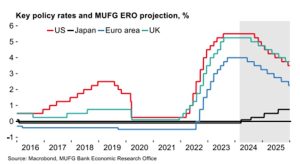

Grafik Kebijakan Suku Bunga Acuan USA, Eropa dan Jepang

Source: “Global Economic Outlook Q3 2024” MUFG (September 2024)

Hal ini dapat dilihat dari grafik Kebijakan Suku Bunga Bank Sentral Amerika, Jepang dan Euro.

Grafik di atas mencerminkan bahwa penurunan suka bunga terjadi pada beberapa bank sentral seperti Amerika, Euro Area,dan UK, kecuali Jepang pada pertengahan tahun 2024.

Penurunan suku bunga FFR Rate, Euro Central Bank (ECB) dan UK terjadi di pertengahan tahun 2024.

Dampak penurunan suku bunga bank sentral seperti FFR Rate, ECB dan UK pasti akan mempengaruhi investor asing untuk menanamkan dananya lebih banyak di pasar surat utang negara berkembang seperti Indonesia

“Jika nanti investor asing masuk lebih banyak, ini akan membuat penurunan yield kita lebih signifikan nantinya.

Bisa jadi penurunan yield akan berlanjut, bahkan masih cukup terbuka untuk turun di bawah 6,5%.

Pendapat Analis Global

Kalangan analis global pun turut bereaksi positif terhadap dampak dinamika suku bunga bank sentral ini bagi pasar surat utang Indonesia.

Asia Sovereign Strategist Robeco Group, Philip McNicholas mengatakan bahwa penurunan suku bunga ini sudah lama dinantikan.

Turunnya BI Rate menunjukkan bahwa BI percaya kondisi likuiditas global akan tetap mendukung berkat pelonggaran kebijakan Fed. “Ini seharusnya menguntungkan SUN. Namun, karena pelonggaran Fed sudah diantisipasi dalam jangka waktu yang sangat singkat, risiko volatilitas harga rupiah tetap ada.

Meskipun demikian, keputusan BI ini juga sudah diekspektasikan oleh sebagian pelaku pasar, sehingga efek kejutannya tidak begitu besar lagi.

“Dengan selisih imbal hasil SUN dan US Treasury yang sudah membaik, serta kemungkinan penurunan lebih lanjut pada imbal hasil US Treasury jangka pendek, SUN akan tetap menarik bagi investor asing,” katanya.

Selanjutnya, Head of Fixed Income and Portfolio Manager Standard Chartered Bank, Alicia Chu mengatakan bahwa ekonomi Asia Tenggara seperti Indonesia menawarkan keseimbangan antara pertumbuhan dan stabilitas kebijakan. “Valuasi tetap menarik dengan dukungan teknis yang kuat, karena obligasi Indonesia berdenominasi dolar AS memberikan imbal hasil yang menarik, terutama di tenor jangka panjang,” katanya.

Kesimpulan

Ke depan pasar SUN akan tetap menarik krn penurunan suku bunga FFR dan BI-Rate memberikan peluang bagi investor asing untuk menanamkan dananya pada obligasi /SUN di negara berkembang seperti Indonesia.

Belinda Kosasih/ Partner of Banking Business Services/Vibiz Consulting